Réforme de la TVA dans l’Union européenne : conséquences pour les e-commerçants et premières impressions

16/11/21

9'

La réforme de la TVA dans l’Union européenne est entrée en vigueur le 1er juillet 2021, et ses répercussions contiennent certes leur lot de difficultés, mais restent maîtrisables. Dans un entretien accordé à Taxdoo, Lengow explique et évalue les exigences concrètes qui en découlent en matière d’obligations fiscales, notamment à travers l’instauration des guichets uniques OSS et IOSS, la suppression des seuils de livraison à l’échelle nationale et le maintien des obligations locales d’enregistrement et de déclaration pour les entrepôts situés à l’étranger. Les e-commerçants obtiennent ainsi quelques conseils et un aperçu des premières expériences faites dans le cadre de la nouvelle réglementation.

1/ Depuis le mois de juillet, de nouvelles règles en matière de TVA s’appliquent au commerce en ligne dans toute l’Union européenne. Qu’est-ce qui a changé ?

L’entrée en vigueur de la deuxième étape du pack TVA sur le e-commerce (en anglais, « VAT e-commerce package ») a entraîné des modifications importantes du régime de la TVA pour l’e-commerce dans l’ensemble de l’Union européenne. Cette réforme implique des répercussions considérables pour tous les e-commerçants qui vendent leurs produits à des particuliers au sein de l’UE.

Depuis la mise en place de la réforme, les ventes à distance, c’est-à-dire les ventes intracommunautaires à destination de particuliers, sont imposables dans les États membres destinataires, même en cas de faible chiffre d’affaires. Jusqu’à maintenant, il existait des dérogations à la règle d’imposition jusqu’à un seuil de livraison que chaque État membre pouvait fixer lui-même dans un cadre déterminé et qui s’appliquait au niveau national.

Depuis la réforme, un seuil unique de 10 000 euros (nets) a été défini pour l’ensemble des États membres de l’UE.

Qu’est-ce que cela signifie ? Dès que ce nouveau seuil est dépassé, les ventes sont assujetties à la TVA dans le pays destinataire dès le premier colis. En raison du faible montant du seuil fixé pour toute l’Union, cela revient donc à soumettre la majorité des e-commerçants à la taxation dans de nombreux États membres.

Afin que la procédure de déclaration soit plus facile pour les e-commerçants, un système de guichet unique de TVA appelé « One Stop Shop » (OSS) a été mis en place. Il permet de déclarer les ventes intracommunautaires à destination de particuliers de manière centralisée auprès d’un dispositif unique.

Les entreprises peuvent s’inscrire auprès de l’autorité compétente dans leur pays d’établissement et présenter une déclaration unique pour toutes les ventes à distance intracommunautaires imposables. De plus, le paiement de la TVA s’effectue également auprès de ce guichet unique. En France, par exemple, ce processus se réalise directement sur le portail impots.gouv.fr

L’instauration du dispositif OSS permet d’éviter aux e-commerçants de devoir s’immatriculer à la TVA dans chaque État membre.

De même, avec l’IOSS (« Import One Stop Shop »), de nouvelles règles et de nouvelles possibilités de déclaration ont également été mises en place pour les ventes à distance de biens importés dans l’UE en provenance de pays tiers.

2/ Un guichet unique pour toutes les déclarations de ventes à distance intracommunautaires. Il semble que les procédures seront désormais plus simples pour les e-commerçants. Cela a-t-il vraiment simplifié les choses ?

C’était l’idée de la réforme. Cela va effectivement être le cas pour quelques e-commerçants. Prenons par exemple un détaillant qui, en raison de la pandémie, vend désormais également ses produits à travers sa propre boutique en ligne et les distribue de manière centrale depuis un pays de l’UE vers d’autres États membres.

À l’avenir, de telles opérations pourront être déclarées via l’OSS, ce qui permettra à cet e-commerçant de s’acquitter de ses obligations fiscales au sein de l’Union en économisant à la fois du temps et de l’argent : toute la procédure sera beaucoup plus simple qu’avant la réforme, puisque, grâce au guichet unique OSS, une immatriculation dans chacun des États membres n’est plus requise.

Pour ceux qui n’expédient pas leurs marchandises depuis un site centralisé dans un pays (et cela concerne la majorité des e-commerçants), la procédure de déclaration de la TVA s’est largement complexifiée depuis le 1er juillet 2021.

3/ Dans quelle mesure ces e-commerçants sont-ils confrontés à une complexité accrue ?

Cette structure simple de distribution ne correspond plus à la norme dans l’e-commerce actuellement. De nombreux e-commerçants ont désormais recours à des structures internationales de fulfillment existantes, mises en place par de grandes marketplaces telles qu’Amazon.

Ils s’épargnent ainsi des tâches chronophages telles que le conditionnement et l’expédition des produits, mais aussi la facturation et le service client, voire la gestion des retours.

D’autre part, ils peuvent s’appuyer sur la structure de stockage de ces marketplaces. Cela garantit une livraison rapide, car les consommateurs sont maintenant habitués à ce que les marchandises soient disponibles à tout moment.

Or, c’est précisément cette exigence de stockage à l’étranger, imposée par le marché, que la réforme en matière de TVA n’a pas prise en compte.

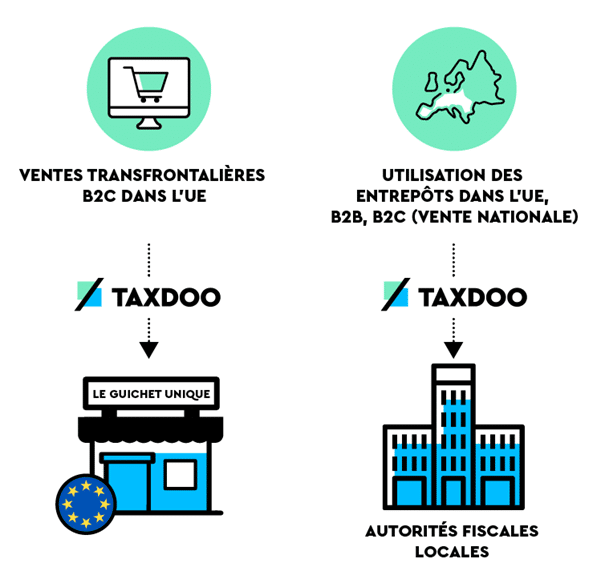

En effet, pour ne pas avoir à payer la TVA lorsque des marchandises sont transportées vers un entrepôt à l’étranger, les entreprises doivent être munies d’un numéro d’identification valable au moment de cette livraison. Le stockage à l’étranger implique pour l’e-commerçant une obligation immédiate d’immatriculation dans les autres pays de l’UE. À cet égard, l’inscription au guichet unique OSS ne remédie en rien au problème, puisque seules des ventes B2C transfrontalières peuvent être déclarées via le One-Stop-Shop.

Quelles conséquences concrètes cela implique-t-il pour les e-commerçants qui ont recours à de telles structures internationales de fulfillment ?

Outre l’inscription (judicieuse) au guichet OSS pour les livraisons intracommunautaires, les e-commerçants doivent désormais réaliser une étape supplémentaire, qui consiste à vérifier les pays dans lesquels les produits sont entreposés et où une immatriculation à la TVA est donc (encore) requise.

Les règles en matière de TVA applicables au stockage dans un autre pays européen n’ont pas été affectées par la réforme. Néanmoins, les e-commerçants sont maintenant tenus de séparer correctement les deux procédures de conformité – c’est-à-dire le guichet OSS et les déclarations locales – et à déclarer les opérations dans le cadre de la procédure appropriée.

Cela peut parfois s’avérer très complexe, de sorte qu’il convient d’instaurer pour cela une procédure automatisée. À l’aide de solutions logicielles, les chiffres d’affaires doivent être affectés à la procédure qui leur correspond sur la base des données de la transaction.

5/ Les e-commerçants sont-ils confrontés à d’autres défis suite à la réforme ?

Indépendamment du recours au guichet OSS, la baisse du seuil de livraison passé à 10 000 euros génère des obstacles qui concernaient jusqu’à maintenant exclusivement les entreprises immatriculées dans les autres pays européens.

Tous les e-commerçants doivent procéder beaucoup plus tôt au règlement de l’impôt dans les autres pays de l’UE et donc se pencher sur les réglementations locales en matière de TVA.

Dans la mesure où les pays européens appliquent ici des taux d’imposition très différents, ce n’est pas toujours facile. Les divers taux d’imposition standards sont encore relativement faciles à déterminer, et pour la France, le portail en ligne impots.gouv.fr, à travers lequel les entreprises soumettent leurs déclarations OSS, fournit une aide utile.

Pour des produits donnés, les pays peuvent toutefois définir des taux d’imposition réduits, et quelques pays prévoient même plusieurs taux de ce type.

Par conséquent, les e-commerçants doivent vérifier individuellement, pour chaque produit, si un taux réduit est applicable dans un État membre donné.

6/ Quels malentendus subsistent concernant la procédure OSS, et à quoi les e-commerçants doivent-ils prêter attention au moment de présenter les déclarations OSS ?

Malentendu n°1 : l’utilisation du guichet unique OSS est obligatoire. Nous voyons souvent les e-commerçants partir du principe qu’ils sont dans l’obligation de présenter une déclaration OSS. Pourtant, cela n’est pas le cas. L’inscription au guichet OSS est facultative et, au lieu de cela, les e-commerçants peuvent continuer de déclarer leurs ventes à distance via les procédures locales.

Malentendu n°2 : présentation manuelle au troisième trimestre 2021. Cette importante réforme fiscale présente une spécificité : l’administration fiscale a dû créer les conditions techniques permettant l’enregistrement et la présentation des déclarations selon la nouvelle procédure d’imposition.

Malheureusement, du point de vue technique, la procédure OSS n’est pas encore pleinement développée. La présentation de la première déclaration (T3/2021) ne peut pas se faire de manière automatisée en téléchargeant les données, elle doit être effectuée manuellement, en suivant un processus qui prend du temps.

Malentendu n°3 : retours de marchandises. En principe, les retours peuvent également être déclarés auprès du guichet OSS. Une question reste toutefois en suspens : on ne sait pas avec certitude si ceci s’applique aussi aux retours qui concernent des livraisons effectuées avant le 1er juillet 2021. Dans un tel cas, la déclaration de TVA s’effectuait auparavant au niveau local.

Si des retours relatifs à des ventes antérieures à la date de la réforme devaient être déclarés localement, cela signifierait cependant pour les e-commerçants, dans le doute, de devoir conserver leur immatriculation de manière prolongée. Selon nous, une telle procédure ne répondrait pas à l’objectif de la réforme qui vise à simplifier la déclaration grâce à l’OSS.

7/ Pour conclure, avez-vous des conseils à donner aux e-commerçants ?

Tout d’abord, examinez les avantages de la réforme et appliquez-les à votre entreprise. Pour de nombreux e-commerçants, il est judicieux de recourir au guichet OSS et, le cas échéant, à l’IOSS, et après y avoir investi des efforts au début, cela allègera efficacement la charge de travail, à la fois en termes de coûts et de temps.

Il est crucial que les structures actuelles de distribution et de stockage soient examinées en fonction des répercussions de la réforme et qu’un processus soit mis en place pour l’exécution des futures procédures fiscales. Vous trouverez des détails et des conseils à cet égard dans le pool de connaissances OSS de Taxdoo (en anglais et en allemand).

S’ils ne l’ont pas encore fait, les e-commerçants devraient examiner l’utilité des guichets OSS et IOSS et, le cas échéant, procéder à leur inscription. Il convient de noter que l’inscription doit toujours se faire avant le début d’une nouvelle période d’imposition. Pour l’OSS, la période d’imposition est le trimestre, et le mois pour l’IOSS.

En cas d’utilisation d’un entrepôt dans un autre pays de l’UE, il convient de recourir à une solution automatisée permettant de séparer les transactions et de les affecter à la procédure appropriée, c’est-à-dire à l’OSS ou à la procédure nationale de déclaration de TVA dans un autre État membre.

Dans la mesure où une entreprise prévoit d’utiliser un entrepôt, elle doit impérativement avoir obtenu avant la première livraison un numéro d’identification TVA auprès de l’État membre où se trouve l’entrepôt.

Les e-commerçants qui réalisent des transactions à travers des marketplaces ont tout intérêt à se familiariser avec les nouvelles dispositions sur les ventes réalisées à travers des plateformes électroniques. Il convient d’y regarder d’encore plus près lorsque des biens sont importés depuis des pays tiers ou qu’un e-commerçant est établi en dehors de l’UE mais réalise des ventes au sein de l’Union.

Votre bibliothèque e-commerce

Cas Client Clarins x NetMonitor

En savoir plusVeille concurrentielle

En savoir plusGuide TikTok Shop pour les vendeurs en ligne

En savoir plusInscrivez vous à notre newsletter

En soumettant ce formulaire, vous autorisez Lengow à traiter vos données pour l'envoi de newsletters concernant l'actualité de Lengow Vous disposez d'un droit d'accès, de rectification et de suppression de ces données, d'opposition à leur traitement, de limitation, de portabilité ainsi que la faculté de définir les directives relatives à leur sort en cas de décès. Vous pouvez exercer ces droits à tout moment en écrivant à dpo@lengow.com.

Articles tendance

Marketplaces

Les 10 marketplaces françaises qui comptent vraiment (Baromètre 2025)

Pour la première fois, Lengow dévoile un classement exclusif des marketplaces françaises basé sur l'activité réelle d'un échantillon de 600…

08/01/26

6'

Canaux marketing

ChatGPT Ads et publicité sur les moteurs GenAI : Ce qu’il faut savoir

La publicité sur les moteurs de recherche basés sur l’IA générative (GenAI) marque une nouvelle ère du marketing digital. Après…

18/01/26

9'

Marketplaces

Temu et les vendeurs européens : entre promesses et désillusions

Pour les vendeurs locaux européens, Temu représente à la fois une rampe de lancement potentielle vers des millions de clients…

26/11/25

5'

Marketplaces

Amazon vs Temu : la grande convergence du e-commerce

Pendant trente ans, Amazon a dominé le e-commerce occidental grâce à une logistique ultra-rapide et à son écosystème Prime. Mais…

14/01/26

10'

Canaux marketing

Ce que les Français déballent sur TikTok et Instagram (Haul & Unboxing Index 2025)

Ouvrir un colis face caméra est devenu bien plus qu'un simple divertissement. En 2026, les vidéos de "haul" et d'"unboxing"…

20/01/26

8'