Les produits de grande consommation sur le marché e-commerce Européen

25/06/20

5'

Dans l’Union Européenne en 2019, les articles les plus souvent commandés en ligne ont été les vêtements et articles de sport, les produits pour la maison (meubles, jouets, etc.) et les articles liés au divertissement (livres, jeux, films) (statistiques de janvier 2020). Mais qu’en est-il des ventes en ligne de biens de consommation courante, notamment alimentaire, en Europe ? Quelle est la place de cette catégorie de produits dans le e-commerce et quelle tendance se dessine dans ce domaine ? Quels ont été les effets de la crise du Coronavirus ? L’article suivant résume tous les faits importants sur le sujet et donne un aperçu général, en mettant l’accent sur certains marchés européens.

Que sont les PGC ?

Les produits de grande consommation (PGC ou Fast-Moving Consumer Goods en anglais) sont des produits qui se vendent rapidement à un coût relativement faible. Cette catégorie de produits comprend principalement des biens de consommation d’usage quotidien (c’est-à-dire des biens relativement peu coûteux), tels que les denrées alimentaires, les produits d’hygiène, les produits cosmétiques, etc.

Les produits de grande consommation sur les marchés e-commerce Européens

Selon le Kantar Worldpanel, sur l’ensemble des ventes de PGC, les ventes en ligne représentent 7,6 % au Royaume-Uni, 6,2 % en France et seulement 2,4 % en Espagne. Pour l’Allemagne, cela tourne autour des 2,5 % (HDE Online-Monitor 2020). Cela place les pays européens loin derrière les pays asiatiques. En Corée du Sud (20,3 %) et en Chine (15,2 %), la part des ventes en ligne est beaucoup plus élevée.

Les statistiques relatives aux produits de grande consommation sont plus intéressantes pour l’Europe si l’on regarde de plus près la part qu’ils représentent dans le e-commerce total. L’Allemagne y a atteint 8,7 % en 2019, soit une augmentation de 16 % par rapport à l’année précédente. Cela équivaut à un chiffre d’affaires de 5,2 milliards d’euros, ce qui fait des PGC la catégorie qui connaît la plus forte croissance. Et dans d’autres pays européens, ces produits à forte rotation sont l’une des catégories du e-commerce qui connaît la plus forte croissance. Cela peut s’expliquer par le fait que les autres catégories ont connu une croissance rapide et que les PGC sont en train de rattraper leur retard dans ce domaine.

L’une des raisons de la demande en ligne encore relativement faible pour les produits de grande consommation est l’habitude encore bien ancrée des consommateurs d’acheter ces articles en magasins, sans prévoir forcément à l’avance ces achats. Mais c’est aussi lié à la volonté des acheteurs de vérifier la fraîcheur et la qualité des produits avant de les acheter.

Covid-19 : Un changement de jeu pour les achats en ligne de produits de grande consommation et d’aliments ?

Depuis février 2020, la crise du Coronavirus a changé la donne pour les produits de grande consommation vendus en ligne en Europe, notamment dans le secteur alimentaire. Selon un récent sondage Bitkom, 3 consommateurs allemands sur 10 commandent (également) leurs aliments en ligne. En avril 2020, la vente de denrées alimentaires a doublé par rapport à l’année précédente.

On peut observer la même tendance dans d’autres pays européens. Les Français ont aussi clairement acheté davantage de produits alimentaires en ligne : 26 % des ménages français ont commandé des produits alimentaires sur Internet. 19 % des Français ont acheté pour la première fois ce type de produit sur Internet. C’est également la nouvelle activité en ligne la plus courante, suivie par l’enseignement en ligne (16 %) et la banque en ligne (12 %).

Forrester voit donc la part de l’alimentation en ligne en France augmenter rapidement et rattraper le Royaume-Uni. Là aussi, le commerce en ligne de produits alimentaires connaît une croissance rapide : en temps normal, les Britanniques achètent environ 7 % de leur nourriture en ligne, mais ces derniers mois, ce chiffre est passé à bien plus de 10 %. En Pologne, où le marché du e-commerce est encore jeune, les commandes en ligne de cigarettes, de produits d’entretien ménager et de nourriture ont également augmenté.

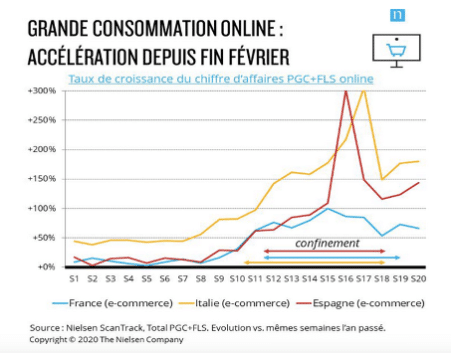

Le graphique ci-dessous (source Nielsen), montre l’augmentation des ventes en ligne des PGC en France, Espagne et Italie de la fin février et jusqu’à mi-mai 2020.

Mais ce graphique montre aussi que les ventes en ligne de produits de grande consommation ont de nouveau diminué lors du déconfinement. La question se pose donc de savoir si cette tendance à la hausse aura juste été temporaire ou si la crise du Coronavirus va profiter à ce secteur pour inscrire les ventes en ligne de PGC dans le quotidien des consommateurs.

Quelques études indiquent que davantage de consommateurs seront prêts à commander ces produits sur Internet à l’avenir. Une étude de McKinsey par exemple, a montré qu’une grande partie de ces nouveaux utilisateurs digitaux resteront en ligne. Et une enquête du BCG en Allemagne arrive à une conclusion similaire : 18 % des sondés ont déclaré avoir dépensé plus d’argent en ligne pendant la crise et pensent continuer à le faire.

Les canaux de vente en ligne pour les PGC

Comme en Chine, où Alibaba domine les ventes en ligne de produits de grande consommation grâce à ses places de marché, en Europe, les marketplaces représentent un support de vente qui devient incontournable pour cette typologie de produits. En général, les “pure players”, dont les marketplaces, représentent 71,8 % des ventes de PGC en ligne dans le monde (chiffre de 2018).

À l’exception des produits alimentaires, Amazon est le premier marché des PGC en Allemagne. Les ventes sont très importantes dans les catégories des produits de beauté et cosmétiques, des articles de droguerie ou de mercerie.

En France, le constat est similaire : Amazon est l’un des leaders dans le domaine de l’hygiène, mais le tableau est tout à fait différent lorsqu’il s’agit de nourriture et de boisson. En effet la marketplace est très loin derrière les Brick and Mortar qui ont vu leur popularité augmenter grâce à leur service de Click & Collect. La chaîne française de supermarchés E.Leclerc, par exemple, a laissé Amazon loin derrière elle, en partie grâce à la multiplication des usages Click & Collect. Les places de marchés sont donc une option pour de nombreuses catégories de produits de grande consommation, mais pas (encore) pour les denrées alimentaires.

Une autre possibilité est la vente en direct par les fabricants de ces produits. Les 30 premières entreprises allemandes en e-commerce dans ce secteur incluent des fabricants comme Bofrost, Nespresso ou Yves Rocher. Une stratégie marketing performante et un bon niveau de service sont des conditions préalables importantes. Ainsi, en plus des ventes directes, ces fabricants peuvent aussi se diriger vers les marketplaces. Avantages : Ils peuvent fixer eux-mêmes les prix de vente et avoir meilleure connaissance du profil de ses clients.

Image : pxhere.com

Votre bibliothèque e-commerce

Cas Client Clarins x NetMonitor

En savoir plusVeille concurrentielle

En savoir plusGuide TikTok Shop pour les vendeurs en ligne

En savoir plusInscrivez vous à notre newsletter

En soumettant ce formulaire, vous autorisez Lengow à traiter vos données pour l'envoi de newsletters concernant l'actualité de Lengow Vous disposez d'un droit d'accès, de rectification et de suppression de ces données, d'opposition à leur traitement, de limitation, de portabilité ainsi que la faculté de définir les directives relatives à leur sort en cas de décès. Vous pouvez exercer ces droits à tout moment en écrivant à dpo@lengow.com.

Articles tendance

Marketplaces

Les 10 marketplaces françaises qui comptent vraiment (Baromètre 2025)

Pour la première fois, Lengow dévoile un classement exclusif des marketplaces françaises basé sur l'activité réelle d'un échantillon de 600…

08/01/26

6'

Canaux marketing

ChatGPT Ads et publicité sur les moteurs GenAI : Ce qu’il faut savoir

La publicité sur les moteurs de recherche basés sur l’IA générative (GenAI) marque une nouvelle ère du marketing digital. Après…

18/01/26

9'

Marketplaces

Temu et les vendeurs européens : entre promesses et désillusions

Pour les vendeurs locaux européens, Temu représente à la fois une rampe de lancement potentielle vers des millions de clients…

26/11/25

5'

Marketplaces

Amazon vs Temu : la grande convergence du e-commerce

Pendant trente ans, Amazon a dominé le e-commerce occidental grâce à une logistique ultra-rapide et à son écosystème Prime. Mais…

14/01/26

10'

Canaux marketing

Ce que les Français déballent sur TikTok et Instagram (Haul & Unboxing Index 2025)

Ouvrir un colis face caméra est devenu bien plus qu'un simple divertissement. En 2026, les vidéos de "haul" et d'"unboxing"…

20/01/26

8'